一、充电桩行业现状

充电桩其功能类似于加油站里面的加油机,可以固定在地面或墙壁,安装于公共建筑(公共楼宇、商场、公共停车场等)和居民小区停车场或充电站内,可以根据不同的电压等级为各种型号的电动汽车充电。

随着我国新能源汽车行业高速发展,电动汽车销售量与保有量迅速增长,充电需求快速增长,同时充电桩产业支撑政策不断推出,政府补贴从补车转向补桩,从建设补贴拓展到运营补贴,推动新能源充电桩行业加速发展。

2022年5月,《国家发展改革委等部门关于进一步提升电动汽车充电基础设施服务保障能力的实施意见》明确到“十四五”末,我国电动汽车充电保障能力进一步提升,形成适度超前、布局均衡、智能高效的充电基础设施体系,能够满足超过2000万辆电动汽车充电需求。

我国充电桩行业相关政策

时间 | 政策 | 部门 | 主要内容 |

2022.07 | 《关于搞活汽车流通扩大汽车消费若干措施的通知》 | 商务部 | 支持新能源汽车购买使用。加快推进充电设施建设,提高充电使用便利性。引导充电桩运营企业适当下调充电服务費,降低车辆使用成本。 |

2022.05 | 《国家发展改革委等部门关于进一步提升电动汽车充电基础设施服务保障能力的实施意见》 | 发改委、国家能源局 | 明确到“十四五”末,我国电动汽车充电保障能力进一步提升,形成适度超前、布局均衡、智能高效的充电基础设施体系,能够满足超过2000万辆电动汽车充电需求。 |

2022.01 | 《国务院关于印发扎实稳住经济一揽子政策措施的通知》 | 国务院 | 优化新能源汽车充电(桩)站,投资建设运菅模式,逐步实现所有小区和经营性停车场充电设施全落实,加快推进高速公路服务区、客运枢纽等区域充电(桩)站建设。 |

2021.12 | 《电动汽车传导充电用连接装置第4部分:大功率直流充电接口》 | 国家标准化管理委员会 | ChaoJi充电技术关键标准获得国家批准,为ChaoJi充电技术的产业化奠定了基础。 |

2021.10 | 《2030年前碳达蜂行动方案》 | 国务院 | 有序推进充电桩、配套电网、加注(气)站、加氯站等基础设施建设,提升城市公共交通基础设施水平 |

2021.05 | 《关于进一步提升充换电基础设施服务保障能力的实施息见(征求意见稿)》 | 发改委、国家能源局 | 加快推进居住社区充电设施建设安装,完善居住社区充电桩建设推进机制,推进既有充电桩基础建设,严格落实先建设居住社区配建要求,创新居住社区充电服务商业模式。提升城乡地区充换电保障能力,优化城乡公共充换电网络建设布局。 |

2021.05 | 《关于加强县城绿色低敏建设的意见》 | 住房城乡建设部、科技郞、工业和信息化部等 | 建设绿色节约型基础设施。加强配电网、储能、电动汽车充电桩等能源基础设施建设。 |

2021.03 | 《中华人民共和国国民经済和社会发展第十四个五年规划和2035年近景目标纲要》 | 国务院 | 积极扩建新建停车坛、充电桩。 |

2021.02 | 《国务院关于加快建立健全绿色低敏循环发展经济体系的指导意见》 | 国务院 | 加强新能源汽车充换电、加氢等配套基础设施建设 |

2020.01 | 《新能源汽车产业发展规划(2020-2035年)》 | 国务院 | 依托“互联网+”皆慧能源,提升留能化水平,快充换电基础设施建设。科字布局充换电基础设施,加强与城乡建设规划、电网规划及物业管理、城市停车等的统筹协调。推动充换电及加氢等基础设施科学布局、加快建设,对作为公共设施的充电桩建设给予财政支持。 |

资料来源:中国充电桩行业发展现状分析与未来前景调研报告(2023-2029年)

充电基础设施补贴政策

补贴种类 | 地区 | 补贴标准 |

投资额补贴 | 北京市 | 申请不高于项目总投资30%的市政府固定资产补助资金支持 |

贵阳市 | 对完成充电设施建设任务的企业,按照不超过总投资额10%的比例给予建设单位奖励 |

厦门市 | 对新建的公用、专用换电设备,给予设备投资额30%的财政资金补贴定额补贴 |

杭州市 | 公用和共用充换电设备,按实际投资额的30%给予补贴;个人消费者自用充电桩给予一次性600元/桩的充电费补贴 |

济南市 | 将按设备投资总造价20%的比例对充电站进行财政补贴,每年列支专项补贴资金500万元 |

功率补贴 | 江苏省 | 省级财政资金对公共领域充电设施建设运营单位按充电桩充电功率给予补贴,交流充电桩400元/kW、直流充电桩600元/kW |

厦门市 | 补贴交流充电桩150元/kW,直流充电桩495元/kW |

安徽省 | 规范的公用和专用直流充电桩,按照充电功率给予200元/kW的财政资金补贴 |

武汉市 | 分散式的公共充电桩,则综合投资成本和充电桩功率进行一次性补贴,其中直流桩和交流桩分别补贴600元/kW和400元/kW |

广州市 | 直流桩120-300元/千瓦、交流桩20-60元/千瓦、换电设施600-800元/千瓦,各区可从优化布局出发对不同片区在上述标准范围内制定差别的补贴标准。 |

深圳市 | 直流充电设备给予600元/kW补贴,交流充电设备给予300元/kW补贴 |

功率补贴/投资额补贴叠加运营补贴 | 上海市 | 设备给予30%补贴,直流充电设施每千瓦补贴上限为600元,交流充电设施每千瓦补贴上限为300元。公交、环卫等行业充换电设施按0.1元/千瓦时标准补贴,其他公用充换电设施按0.2元/千瓦时标准补贴 |

江西省 | 建设补贴按照额定输出功率,对充电基础设施进行一次性补贴,直流充电设施(含交直流一体机)400元/kW,交流充电设施200元/kW。运营补贴标准为专用充电设施0.15元/kW▪h、公用充电设施0.25元/kW▪h |

资料来源:中国充电桩行业发展现状分析与未来前景调研报告(2023-2029年)

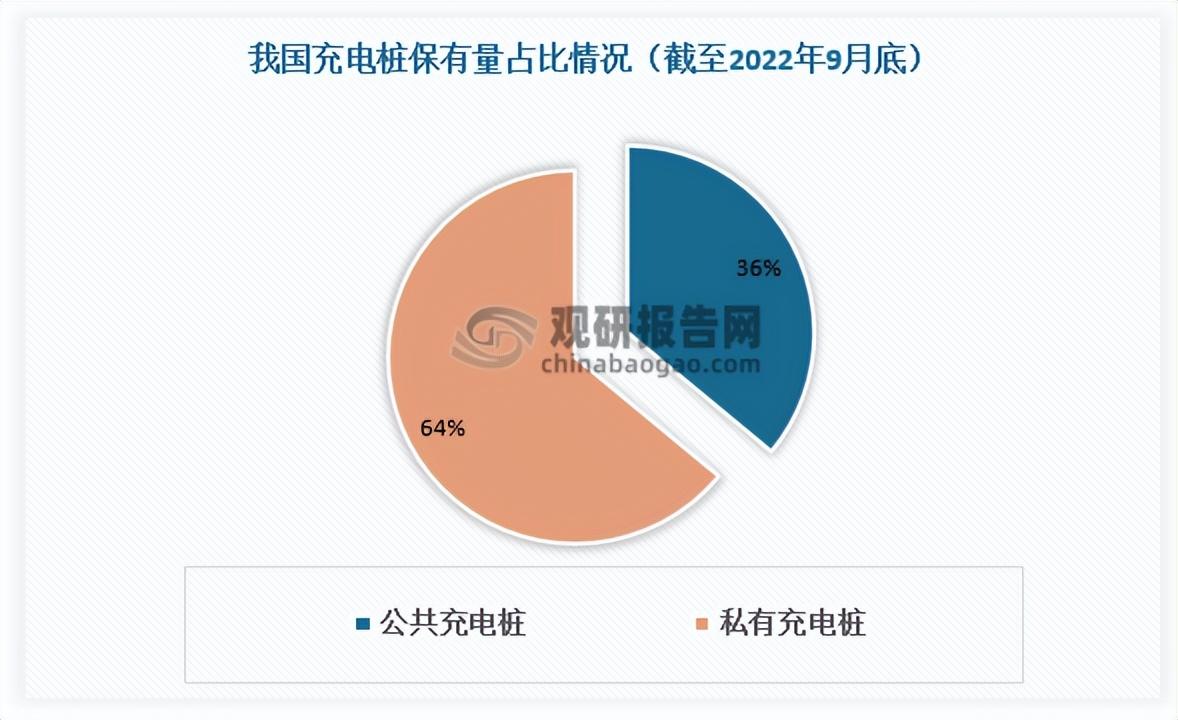

近年来我国充电桩保有量增长较快。2021年我国充电桩保有量为261.7万台,较上年同比增长55.7%。截止到2022年9月底,我国充电桩保有量已达448.8万台,较2015年扩张了68倍。

数据来源:中国充电桩行业发展现状分析与未来前景调研报告(2023-2029年)

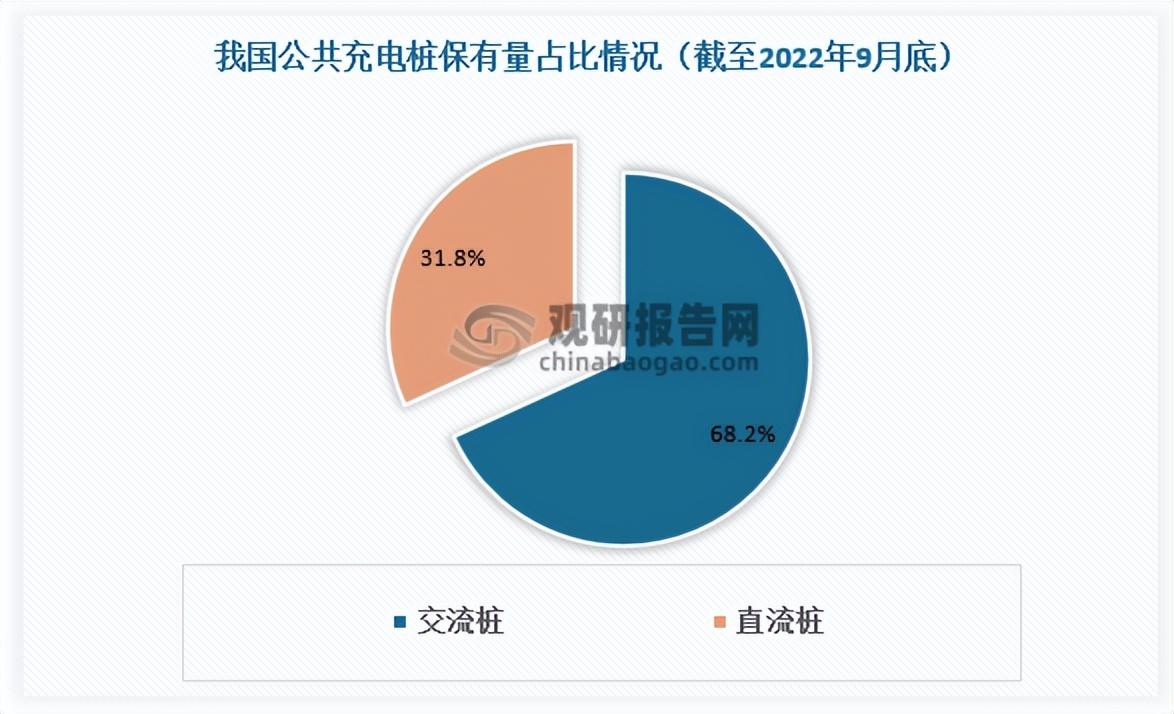

从细分市场看,国内公共充电桩保有量已达163.6万台,占比36%,私人充电桩保持更快增长,保有量上升至285.2万台,占比64%。对公共充电桩来说,直流充电桩和交流充电桩两大类型占比结构较为稳定。其中交流充电桩93.1万台,直流充电桩70.4万台,占比分别为68.2%和31.8%。

数据来源:中国充电桩行业发展现状分析与未来前景调研报告(2023-2029年)

数据来源:中国充电桩行业发展现状分析与未来前景调研报告(2023-2029年)

二、充电桩行业竞争

目前我国正处于充电站基础设施建设的高峰期,相关企业持续涌入,其中设备零部件生产商(装备端)和充电桩运营商(运营端)是充电桩产业链最主要的环节。

充电桩设备端的技术门槛相对较低,产品标准化程度较高,供应商数量多,因此市场竞争较充分。由于设备门槛低,充电桩整机制造商与元器件生产商、中下游的建造运营商有部分重合。比如特锐德虽主要负责充电桩的运营,但也进行充电设备元器件的生产,普天新能源和特斯拉的业务也兼顾了充电桩的整机制造和运营。

充电桩设备商业务布局情况及主要特点

企业 | 业务布局 | 业务主要特点 |

科士达 | 直流充电模块、一体式直流快速充电桩、分体式直流快速充电桩、壁挂式交流充电桩、立柱式交流充电桩、监控系统等。 | 深耕公交客运、城投交投、充电运营等行业领域,参与中国铁塔、南方电网、信阳公交、徐州公交、无锡市政、中国能源建设、四川交投等项目。 |

盛弘股份 | 直流桩和交流桩、一体式和分体式等多种产品类型。 | 充电桩模块涵盖15kW、20kW、30kW、40kW等功率等级。第六代充电桩系统采用TCU+CCU系统架构,充电桩内部功能划分更清晰,提升产品的易用性与稳定性。充电系统具备,起火、水浸、倾倒等事故预警功能,能够360度全方位保护车辆与设备安全。 |

中恒电气 | 直流快充/液冷超充桩、交流有序充电桩 | 公司拥有ZHPBTS系列动力电池测试系统、快高压直流电源(HVDC)系统、直流充电桩、交流充电桩,具备一整套涵盖了交流整车充电桩、直流整车充电机、电动汽车充换电站充电管理系统的技术和产品。 |

易事特 | 立式、壁挂式、落地式交充电流桩;80kW-360kW直流充电桩;分体式直流充电设备、户外箱式直流充电设备 | 公司易安A7系列交流桩荣获德国iF设计奖,产品设计能力获得国际认可。公司与国网(宁夏)电动汽车服务有限公司、南方电网电动汽车服务有限公司、合肥充电公司、广州市公用公交站场管理服务有限公司等众多个充电设施运营方达成合作 |

万马股份 | 公司主力产品60kW、120kW、180kW、240kW、360kW直流单桩新系列产品。 | 有从7kW到480kW功率的产品线,包括大功率一体式/分体式直流充电桩、壁挂式交流充电桩、智能交流充电桩等。 |

奥特迅 | 已经成功研制了基于电动汽车柔性充电堆的ChaoJi充电系统,将单个充电端口的最大输出能力提升至600kW(1000V/600A),理论上可以实现充电10分钟,续驶400公里。现有一体式及分体式直流充电机、专利产品矩阵式柔性充电堆。 | 目前是深圳最大的公共充电运营商,也是全国唯一拥有成熟的兆瓦级充电堆运行经验的设备供应商。公司产品交付的变电站充电装置市场占有率稳居国网、南网第一。 |

英可瑞 | 180KW户外液冷循环一体机、30KW系列液冷汽车充电模块、国网标准化汽车充电模块、超小20KW汽车充电模块 | 推出“一桩多充”及完善柔性充电系统解决方案,为建设大功率直流充电场站提供优质的建设方案及产品。 |

资料来源:中国充电桩行业发展现状分析与未来前景调研报告(2023-2029年)

充电桩运营商按商业模式分为运营商主导模式、车企主导模式、第三方充电服务平台主导模式三种,运营商主导模式运营管理效率高,为现阶段市场主要运营模式,现阶段公共充电桩运营商集中度较高。

充电桩运营商分类

细分模式 | 优点 | 缺点 | 主要企业 |

运营商主导 | 推进行业竞争发展,提升运营管理成效 | 产品互通性一般 | 特来电、星星充电、国网电动、南方电网 |

车企主导 | 确保了资金投入,提升效率 | 易生产无序建设,兼容性差 | 特斯拉、蔚来、小鹏 |

第三方平台 | 打破信息桎梏,促进互联互通 | 各方存在利益冲突 | 小桔快充、云快充 |

资料来源:中国充电桩行业发展现状分析与未来前景调研报告(2023-2029年)

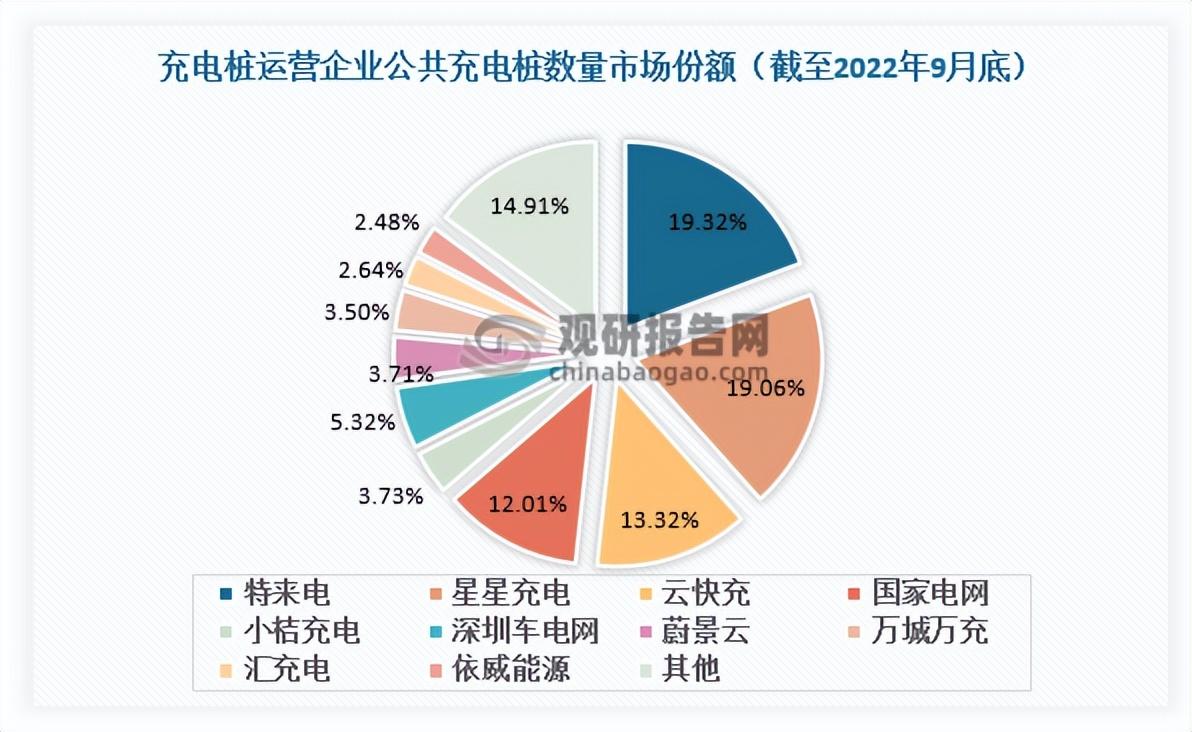

从充电桩数量看,截止到2022年9月,全国充电运营企业所运营充电桩数量TOP10占总量的85.09%,TOP3市场份额合计51.7%,其中特来电市场份额19.32%,星星充电市场份额19.06%,云快充市场份额13.32%。

数据来源:中国充电桩行业发展现状分析与未来前景调研报告(2023-2029年)

数据来源:中国充电桩行业发展现状分析与未来前景调研报告(2023-2029年)

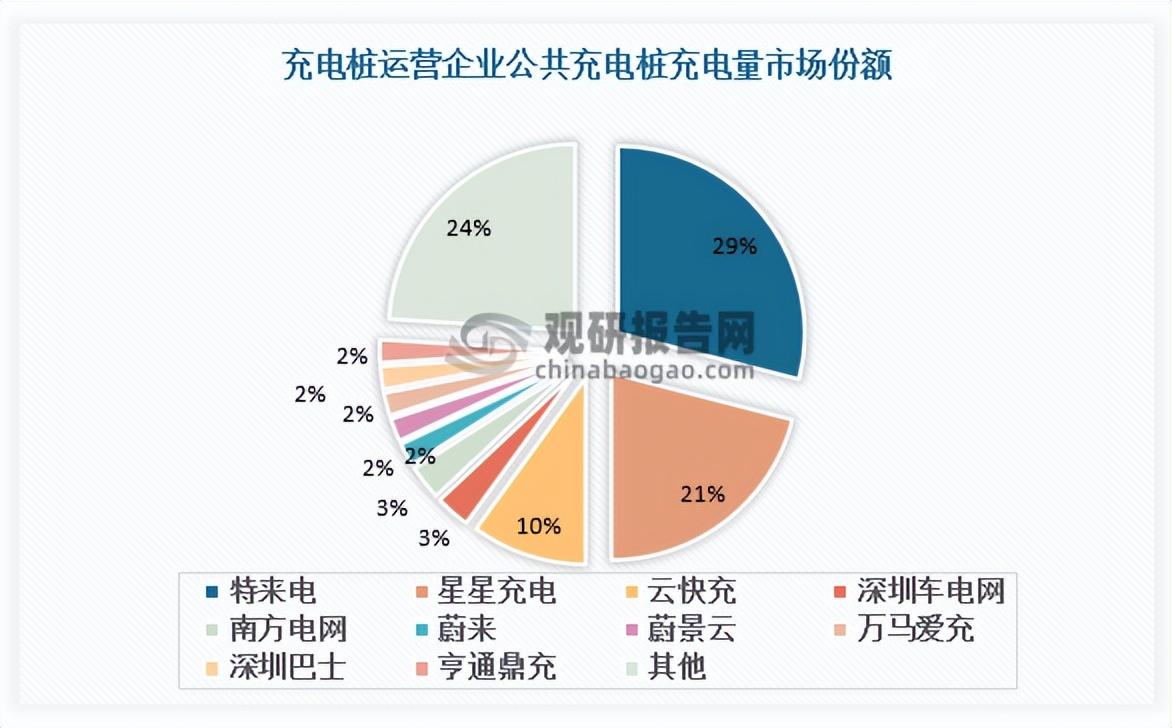

从充电桩充电量看,2022年1-9月,全国公共类充电设施充电量达151.3亿度,TOP3市场份额合计60%,其中特来电充电量43.2亿度,市场份额29%,星星充电充电量32.4亿度,市场份额21%,云快充充电量15.9亿度,市场份额10%,头部聚集效应明显。

数据来源:中国充电桩行业发展现状分析与未来前景调研报告(2023-2029年)

数据来源:中国充电桩行业发展现状分析与未来前景调研报告(2023-2029年)

观研报告网发布的《中国充电桩行业发展现状分析与未来前景调研报告(2023-2029年)》涵盖行业最新数据,市场热点,政策规划,竞争情报,市场前景预测,投资策略等内容。更辅以大量直观的图表帮助本行业企业准确把握行业发展态势、市场商机动向、正确制定企业竞争战略和投资策略。本报告依据国家统计局、海关总署和国家信息中心等渠道发布的权威数据,结合了行业所处的环境,从理论到实践、从宏观到微观等多个角度进行市场调研分析。

行业报告是业内企业、相关投资公司及政府部门准确把握行业发展趋势,洞悉行业竞争格局,规避经营和投资风险,制定正确竞争和投资战略决策的重要决策依据之一。本报告是全面了解行业以及对本行业进行投资不可或缺的重要工具。观研天下是国内知名的行业信息咨询机构,拥有资深的专家团队,多年来已经为上万家企业单位、咨询机构、金融机构、行业协会、个人投资者等提供了专业的行业分析报告,客户涵盖了华为、中国石油、中国电信、中国建筑、惠普、迪士尼等国内外行业领先企业,并得到了客户的广泛认可。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国家统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。本研究报告采用的行业分析方法包括波特五力模型分析法、SWOT分析法、PEST分析法,对行业进行全面的内外部环境分析,同时通过资深分析师对目前国家经济形势的走势以及市场发展趋势和当前行业热点分析,预测行业未来的发展方向、新兴热点、市场空间、技术趋势以及未来发展战略等。